finanza / fintech / Principale / rating portafoglio / Ricerca in materia di investimenti / Servizi finanziari 18 Maggio 2023

La MiFID II e le sue assurdità ci fanno ridere:

il legislatore comunitario che ha scritto l’articolo 19 paragrafo 4 della MiFID II dice, tra le altre cose:

un’operazione di investimento prestata nell’ambito del

- Servizio di consulenza in materia di investimenti;

- Servizio di gestione di portafoglio;

potrà essere ritenuta adeguata:

se, tenendo conto dei dati acquisiti, soddisfa i seguenti criteri:

- Corrisponda agli obiettivi di investimento del cliente (i dati acquisiti devono includere il periodo di tempo per il quale il cliente desidera conservare l’investimento, le sue preferenze in materia di rischio, il suo profilo di rischio, le finalità dell’investimento laddove pertinenti).

- Sia di natura tale che il cliente sia finanziariamente in grado di sopportare qualsiasi rischio connesso all’investimento compatibilmente con i suoi obiettivi.

- Sia di natura tale per cui il cliente possieda le necessarie esperienze e conoscenze per comprendere i rischi inerenti all’operazione o alla gestione del suo portafoglio.

Secondo le ricerche di Investimenti Dinamici, gli unici dati acquisiti che possono essere espressi in maniera quantitativa dal cliente, quindi assolutamente inequivocabili, riguardano l’orizzonte temporale dell’investimento e il proprio profilo di rischio (deviazione standard, o ancora meglio il Var o Drawdown massimo).

Tuttavia provate ad immaginare un cliente che vi dica che il suo orizzonte temporale è 2 anni ma il suo drawdown massimo sopportabile è -40%.

Sfido qualsiasi professionista a trovare sul mercato uno strumento che risponda a questa combinazione di esigenze da parte del cliente.

La MiFID II, non prende in considerazione la relazione che lega i dati acquisiti dalla clientela pertanto, o si dice al cliente che talvolta non può fare operazioni adeguate, o bisogna spingerlo a variare o il suo profilo di rischio o il suo orizzonte temporale e questo contraddice la stessa legge.

A prescindere dalla metodologia adottata quello che è certo è che il cliente non può rimanere sempre investito sullo stesso asset.

Il suo orizzonte temporale dichiarato non è sempre lo stesso. Se vuole investire per 10 anni, dopo 5 anni la durata prevedibile del disinvestimento diventa di soli 5 anni e non sempre 10. Un investimento con durata di 5 anni non può essere lo stesso per asset di uno che ha durata 10 anni.

Il risultato di questo semplice ragionamento è che rimanere sempre investiti nello stesso segmento di potenziali perdite (rischio) non solo non è ammissibile, ma è vietato dalla MiFID II stessa che dice chiaramente che bisogna adeguare l’investimento non solo al rischio dichiarato dal cliente ma anche e soprattutto alla sua durata dell’investimento. Rimanere sempre investiti è quindi non solo utopia ma contro la legge se si opera dentro la MiFID II.

Ma i famosi “ribilanciamenti” oggettivamente sono convenienti? Sono utili?

Secondo noi di Investimenti Dinamici i mercati azionari hanno trend chiari e decisi per 2/3 del tempo mentre per 1/3 del tempo assumono andamenti casuali.

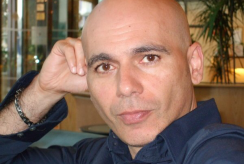

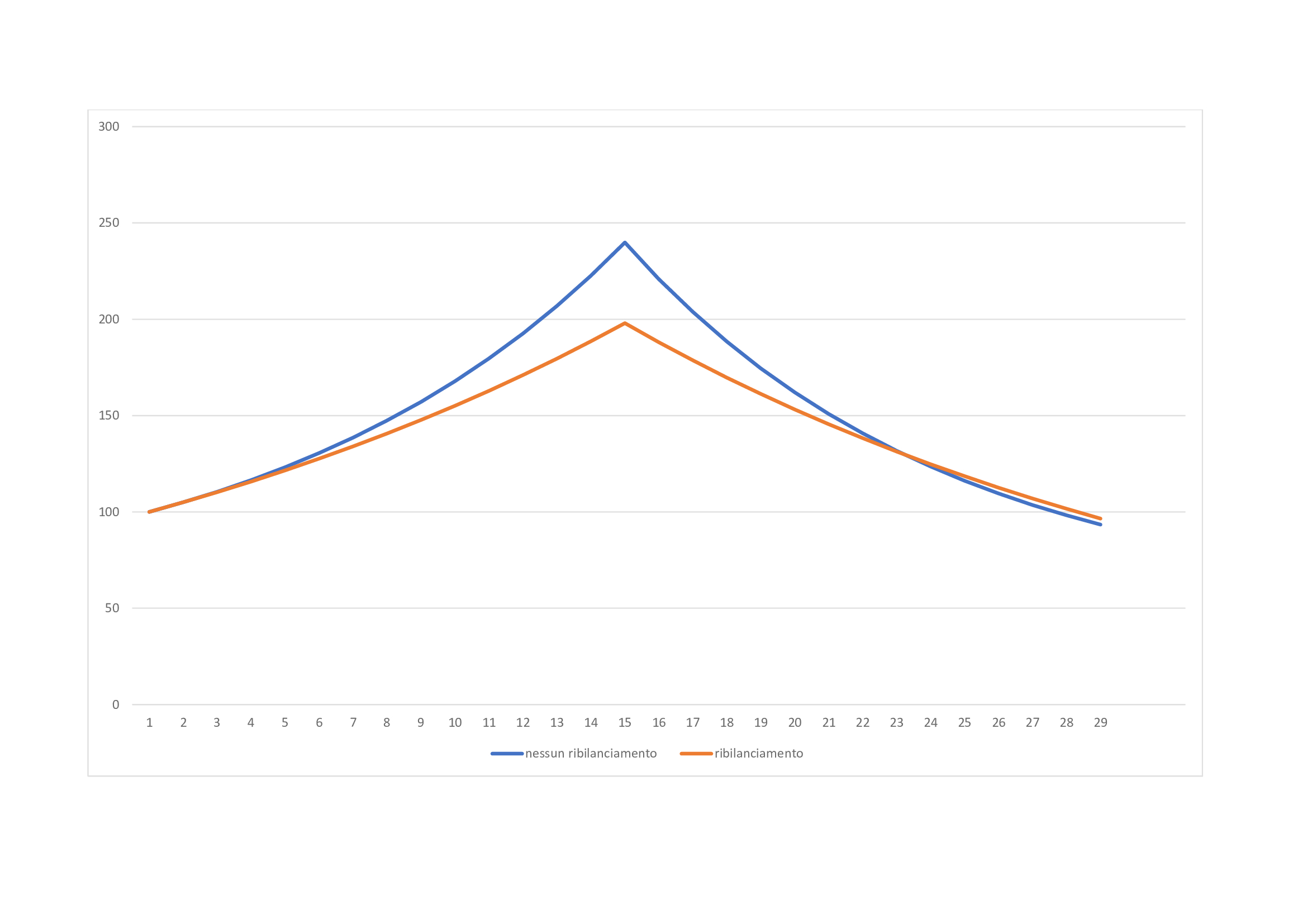

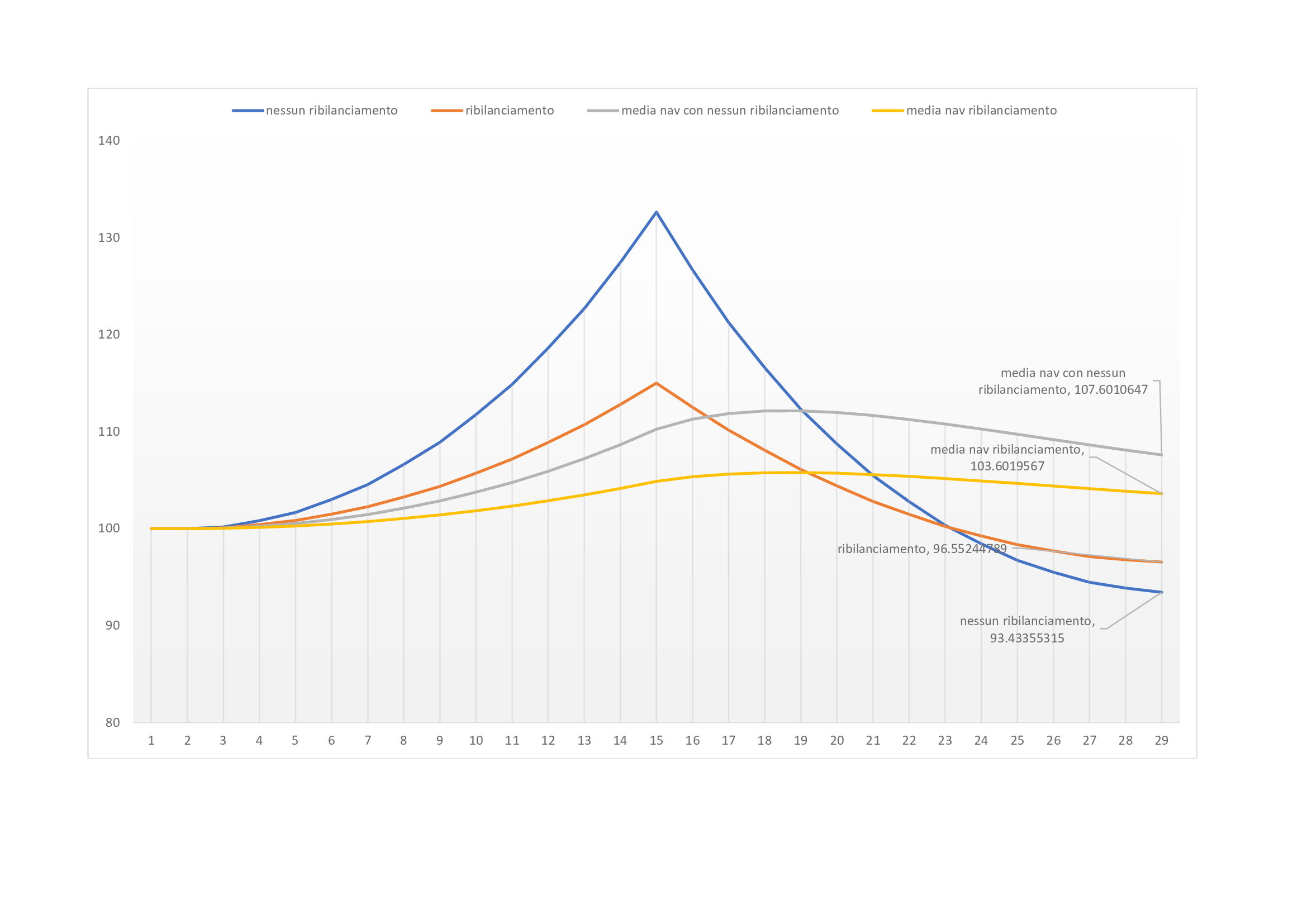

Abbiamo voluto verificare cosa succede ad un portafoglio bilanciato (50% cash, 50% azionario) se si ribilancia ad ogni variazione del 10% sia in positivo che in negativo e cosa avviene invece se si lascia il portafoglio invariato. Abbiamo ipotizzato due scenari in cui le prime 14 performance positive di +10% vengono seguite da altrettante 14 ma negative (-10%) e viceversa:

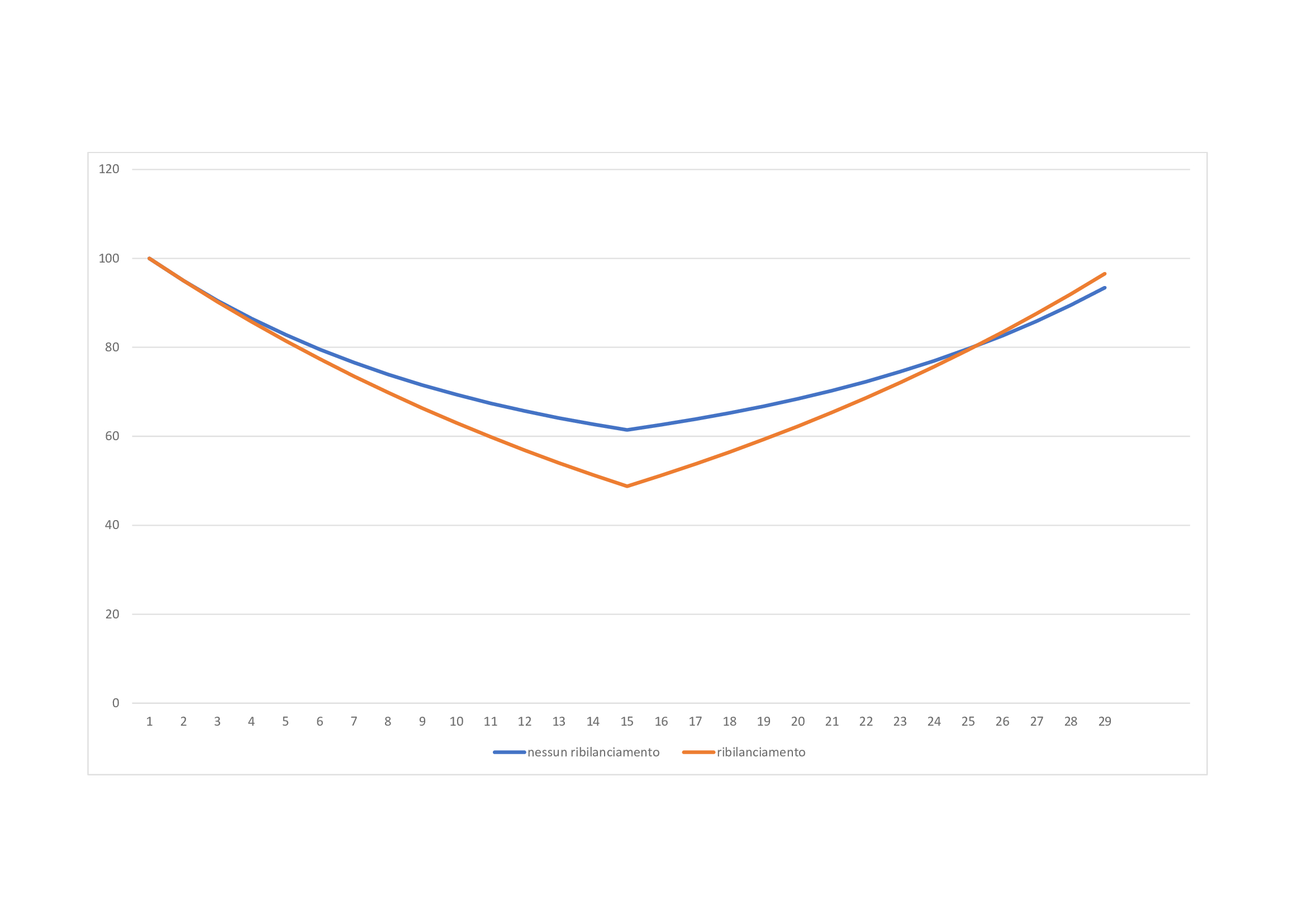

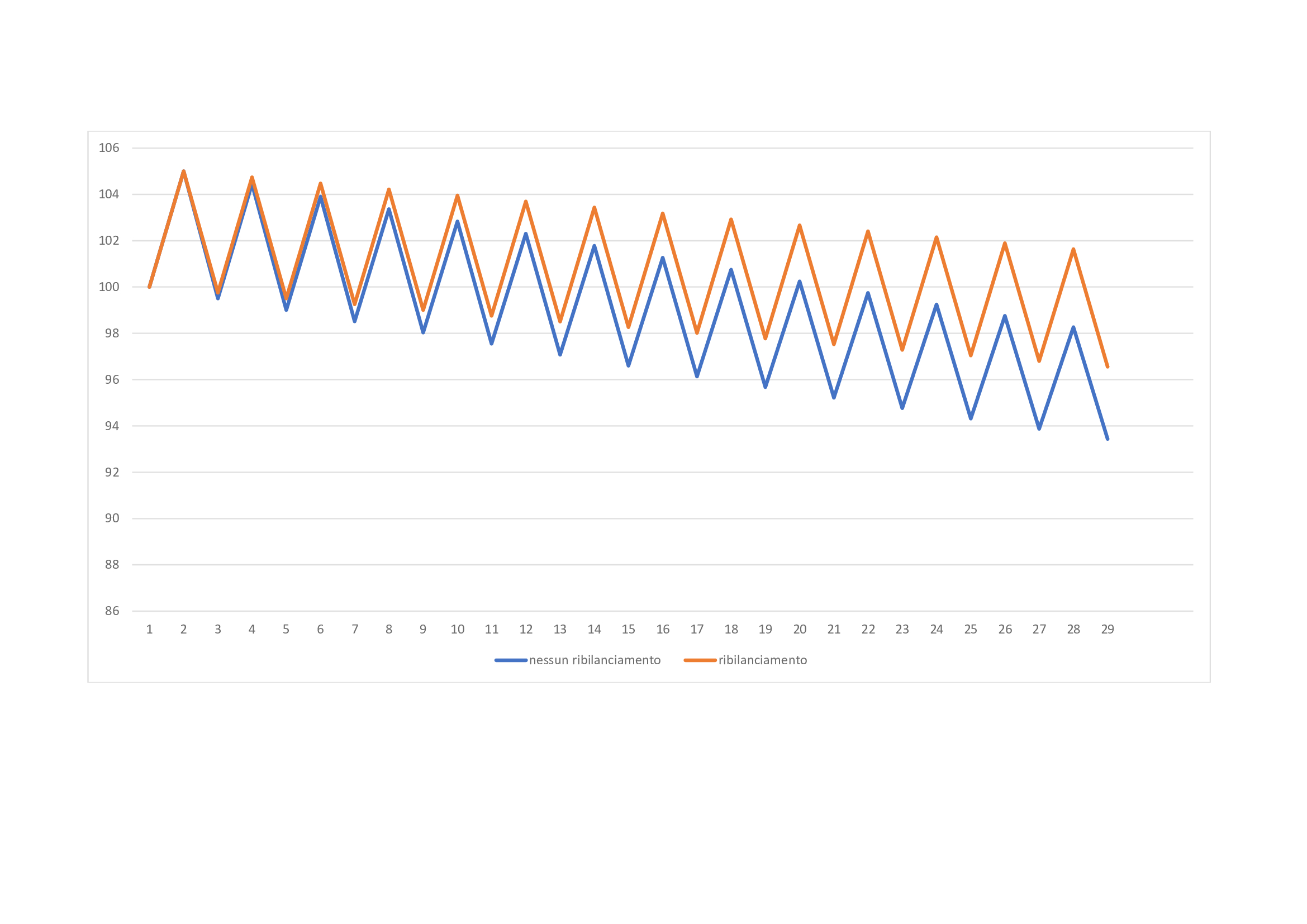

Poi abbiamo simulato due scenari con performance alternate tra -10% e +10% e viceversa.

Abbiamo verificato sia il Nav finale che quello medio attribuendo due terzi dei valori alle simulazioni a trend ed un terzo dei valori alle simulazioni a dente di sega.

Abbiamo verificato sia il Nav finale che quello medio attribuendo due terzi dei valori alle simulazioni a trend ed un terzo dei valori alle simulazioni a dente di sega.

Emerge senza alcun dubbio come il Nav medio più efficiente sia proprio quello in cui non avvengono i famosi “ribilanciamenti”. A conferma che i mercati non mentono mai, ci danno indicazioni, propongono delle regole per approcciarli nella giusta maniera. Chi non si attrezza per farlo è a dir poco approssimativo.

Sono gli stessi mercati a sancire che la MiFID II ed i suoi ribilanciamenti sono non solo distanti dal contesto in cui operiamo ma inefficienti. E questo con buona pace del legislatore e delle sue buone intenzioni…